Har gjennomført kjøpet av 72 prosent av aksjene i Frøy

Falcon Bidco AS, et indirekte heleid datterselskap forvaltet av Goldman Sachs Asset Management, inngikk i juni en avtale med NTS og Frøy om å erverve hele NTS' eierandel i Frøy, tilsvarende om lag 72,11 % av aksjene i Frøy. Nå er kjøpet gjennomført.

Den 20. juli ble det kunngjort at alle myndighetsgodkjennelser for gjennomføring av aksjesalget var mottatt, og i dag er aksjesalget blitt gjennomført. DNB Markets er finansiell rådgiver og Advokatfirmaet BAHR AS er juridisk rådgiver til NTS og Selskapet.

Goldman Sachs International, Nordea Corporate Finance, en del av Nordea BankAbp, filial i Norge og RBC Capital Markets er finansielle rådgivere og Advokatfirmaet Thommessen AS og Linklaters LLP er juridiske rådgivere, og Sullivan & Cromwell er konkurranseretts og FDI -rådgiver, til Goldman Sachs.

Les også: Disse skal kjøpe opp Frøy

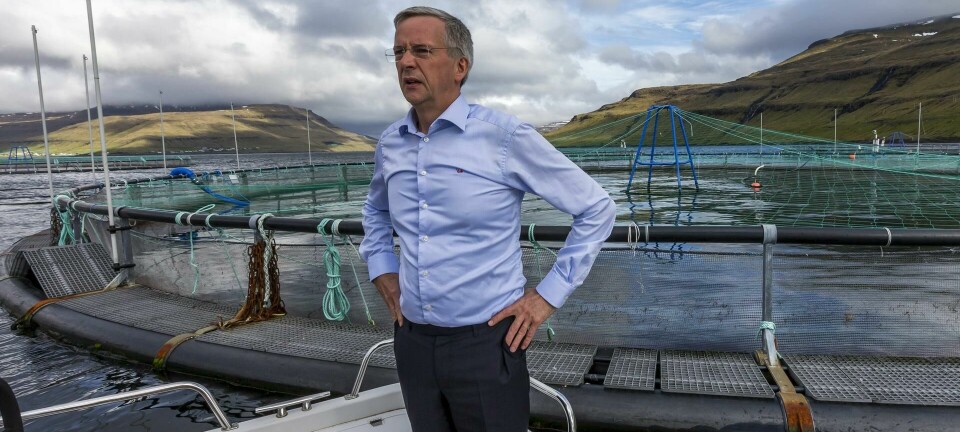

Frode Arntsen, CEO i SalMar sa i juni at de er glade for å ha fullført en vellykket strategisk gjennomgang av Frøy som de kunngjorde tidligere i år.

- Etter en konstruktiv prosess og etter å ha kommet frem til en endelig avtale har vi tro på at vi har funnet den beste løsningen, ikke bare for SalMar gruppen, men for alle aksjeeiere i Frøy. Etter en vellykket prosess hvor mange svært anerkjente interesserte parter var involvert, har vi funnet en kjøper for aksjene i Frøy som vi mener passer selskapet godt og vil være en sterk partner for Frøy i fremtiden.